超低金利の今、マンションや住宅が購入しやすくなりました。しかし、2~3年の固定金利や変動金利でローンを組んだ人は、金利が少しでも上がると返済額がいっきにアップするリスクがあります。

長期固定型なら金利が上がる心配はありません。しかし、3,000万円を固定金利3%で35年ローン(元利均等返済)を組んだ場合、利息の総額は1,849万円になります。35歳で借りた場合では返済が終わるのは70歳です。60歳でリタイアするとしたら、その時点でまだ1,200万円ものローンが残っています。

住宅ローンの賢い返済方法や返済総額を大幅に減らす方法をFPがアドバイスします。

(1)繰上げ返済をどのタイミングで行なうかによって、返済総額が1,000万円も違ってくるのです。

(2)金利が上がり月々の返済額が大きくなった場合(変動金利)、金利の低いローンに借り換えをして負担を減らすことができます。

賢い繰り上げ返済の方法

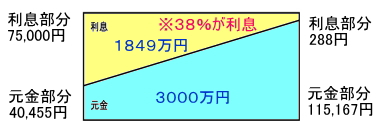

下の図は3,000万円を35年ローンで借りた場合の返済額です。

金利が1%違うだけで、利息の総額が600万円以上も違ってきます。1%金利で借りている人はおそらく変動金利でしょうから、将来金利が上がれば返済額はこれより増えます。30年先の金利情勢など誰にも分かりませんから、ひょっとして3%以上になるリスクもあります。

3%金利で借りている人はおそらく固定金利でしょうから、これ以上返済総額が増えることはありませんが、借りたお金の1.6倍も返さなければなりません。

ここで住宅ローンの仕組みを整理しておきますと、

- 毎月の返済額は一定(元利均等返済の場合)

- 繰上げ返済は元金に充当される

この2点がポイントになります。

住宅ローンの毎月の返済は、ローン残高に対する利息と元金の合計額です。元利均等返済の場合、毎月の返済額は一定で、返済の初期の頃は元金よりも利息の部分が多く、返済が進むにつれて元金部分の返済額が多くなってきます。

繰上げ返済は資金を元金部分に充当します。そして、元金の上に乗っている利息部分がなくなり、返済期間が短縮されます。

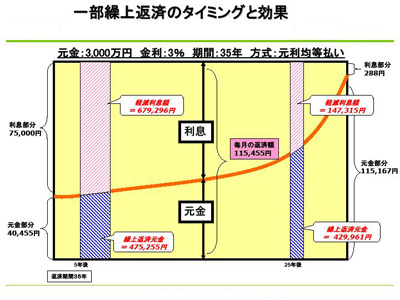

元金3,000万円、金利3%、35年ローン、元利均等払いの場合。毎月の返済額は115,455円で一定です。ローン返済の最初の月は、元金部分が40,455円で利息部分が75,000円。返済最終月は、元金部分が115,167円で利息部分が288円です。(下の図)

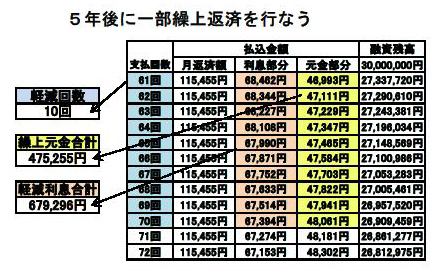

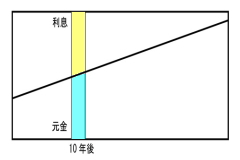

たとえば、5年後に50万円の現金が手元にあって、61回目からの返済に充てたとしたら、475,255円を使って10回ぶんの元金返済ができたことになります。同時に、元金についていた利息部分の679,296円もなくなります。これが繰上げ返済の効果です。5年後に約47万円使って、約67万円の節約と10カ月の期間短縮ができました。(下の図)

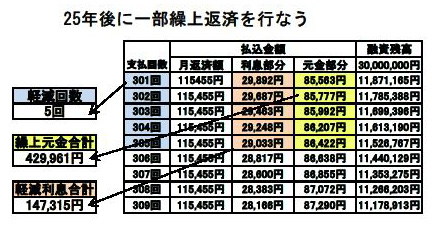

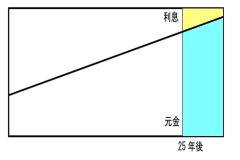

次に、同じく50万円を25年後に返済したとしましょう。301回目からの返済です。元金部分に充てられるのは5回ぶんで、429,961円。元金についていた利息部分は147,315円なくなります。25年後の返済だと約43万円使って、約14万円の節約ということになります。5カ月の短縮効果しかありません。(下の図)

ということは、住宅ローンは早い時期に小まめに返済していけば、支払い総額を大きく節約できるということです。退職金で住宅ローンの返済を考える人が多いですが、効果が小さくもったいないです。退職金は文字通り「退職後」に有意義に使いましょう。

50万円を5年後に繰上げ返済した場合と25年後に返済した場合の効果は、下の図を見れば明らかです。

約50万円の返済資金は元金に充てられ(青い部分)、その上に乗っている利息(赤い部分)がなくなります。そして、青と赤の部分の期間が短縮されます。表にすると、以下のとおり。

| 元金返済 | 利息軽減 | 短縮期間 | 返済総額軽減 | |

|---|---|---|---|---|

| 5年後 | 475,255円 | 679,296円 | 10ヶ月 | 1,154,551円 |

| 25年後 | 429,961円 | 147,315円 | 5ヶ月 | 577,276円 |

住宅ローン、返済時期で1000万円も差がつく

住宅購入者の多くは30代の子育て世代、30年や35年の長期ローンを組んで銀行から融資を受けています。購入時には、繰上げ返済をして定年までにローンを完済したいと考えてはいたものの、毎月のローン返済や子供の教育費で貯金がなかなか貯まらず、定年後までローンを持ち越してしまうケースが大半です。

住宅を購入して10年か15年後には子供が大学に進学する年齢になり、家計がひっ迫する時期が数年間続きます。

住宅ローンの繰上げ返済は子供が大学進学するまでに一度はおこなっておかないと、タイミングを失ってしまい、定年までローンを持ち越すことになってしまいます。

≪住宅ローン返済シュミレーション≫

購入時年齢:35歳

借入残高:3,000万円

金利:3%(固定金利)

期間:35年

毎月返済額:115,455円

毎月の返済額は115,455円で、35年間一定です。利息と元金の内訳は、初月は元金40,455円に対して利息75,000円。最終月は元金115,167円、利息288円となります。

一度も繰上げ返済をせず定年(60歳)を迎えた場合、

借入残高:1,195万円

返済月額:115,455円(内訳=元金:85,350円、利息:30,105円)

あと10年間の支払い総額は1,385万円(元金:1,195万円、利息:189万円)。ここで退職金を使い1,195万円支払って一括返済すると(下の図の青い部分)、利息189万円がなくなり(黄色い部分)返済が完了します。

ローン返済が始まり25年後は毎月の返済額は元金のほうが利息より大きくなっています。返済資金は元金に充てられ、利息はあまり減りません。

ローン開始10年後をみてみましょう。

借入残高:2,434万円

返済額:115,455円(内訳=元金:54,452円、利息:61,003円)

毎月の返済額の内訳で元金よりも利息の方が大きいです。

10年経過後(121回目の返済以降)利息を189万円くらい節約するには、181万円投入します。181万円繰上げ返済に充てると(下の図の青い部分)、利息が187万円軽減され(黄色の部分)、期間が32月(2年8カ月)短縮されます。

同じくらいの利息(189万円vs187万円)を節約するのに、25年後には1,195万円必要だったものが10年後では181万円で済むのです。1,000万円以上も少ない資金投入で同じくらいの利息軽減効果が現れるのです。

| 元金返済 | 利息軽減 | 短縮期間 | |

|---|---|---|---|

| 10年後 | 181万円 | 187万円 | 2年8カ月 |

| 25年後 | 1,195万円 | 189万円 | 10年(完済) |

繰上げ返済を行なうタイミングによってこんなにも効果が違ってくるのです。早いうちから一部繰上げ返済を小まめに行なうことで、さらに利息を減らし返済期間も短縮できるのです。

(※ちなみに、10年後に762万円を繰上げ返済に充てると、利息が622万円軽減されます。しかも、期間が10年短縮され定年前にローンが完済されます。)

住宅ローン繰り上げ返済原資の作り方

生命保険を見直して、保険料が安くなったぶんを積み立て、住宅ローンの繰上げ返済資金を作ることができます。保険に加入している人のうち、7~8割の人は割高な保険料を払っています。

生命保険には約90%の人が加入していますが、内容をよく理解している人はほとんどいません。必要でない保障を外し、仕組みを変えることで、保険料が安くなる可能性があります。

たとえば、毎月15,000円の保険料が節約できれば、10年後には180万円の資金が貯まっており、住宅ローンの一部繰上げ返済に充てると、利息が187万円軽減でき、返済期間が2年8カ月短縮できましたね。

生命保険の選び方なら、クチコミで絶賛の保険マンモス

![]()

住宅ローンの見直し

低金利といわれる昨今、住宅ローンの見直しで大きく負担が減る可能性があります。金融機関の激しい競争などで、住宅ローンの金利が大きく下がってきているからです。

こんな方におすすめ

- 自分のローンの金利について気にしなかった

- 借り換えは諸経費がかかるので検討しなかった

- 完全固定金利で借りているので、見直すなんて思いもよらなかった

- 手続きが面倒だった

- 以下の条件に1つでも当てはまる方は金利負担減の可能性があります。

- 当初大幅優遇が終わり、金利が上がった方

- 借り入れ残高が1,000万円以上の方

- ローン残存期間が10年以上の方

金利が1%減っただけで、総支払額が大きく変わります。3,000万円を35年ローンで借りている方が金利を1%下げると、総支払額は600万円以上減ります。

優良銀行20社の金利を比較し、手続きまで代行してくれる住宅ローン借り換え代行サービスがあります。簡単に、無料の「ローン借り換え診断」で、ローンがいくら削減できるかチェックできます。借り換えが成功しなかった場合、手数料などの諸費用は発生しません。

消費税8%時代の「住宅ローン借り換え」による家計費節約術!

![]()

お金の教養を身に付けよう

日本では長らく、学校でお金の勉強が行われておりませんでした。しかし最近では、ファイナンシャルプランナーを講師に、お金の授業を始める学校が増えてきています。

少子高齢化による公的年金の不安や、年功序列による毎年の給料の上昇・終身雇用の崩壊などが原因で、消費者のお金に対する不安は日々増加しております。

そんななか、安易な投資話やサギに引っかかることがないよう、お金の知識・教養を身に付けておくことは、非常に重要な自己防衛になります。

賢い家計管理法、お金の上手な貯め方・増やし方、などなど、、、人生100年時代の入り口にいる私たちが知っておくべき賢く・効率的に「お金に働いてもらう」ノウハウを早い段階から知っておくことは、これからの人生設計に大きな武器となります。

お金で失敗する人生はもったいない「お金の教養講座」

![]()